Finanças Pessoais: como montar uma carteira de Fundos Imobiliários?

Conheça o passo a passo para investir e lucrar no mercado de imóveis, tanto na compra e no aluguel quanto na criação de uma carteira de fundos imobiliários.

dos primeiros passos ao primeiro milhão

Francinaldo Lobato Gomes *

COMO MONTAR UMA CARTEIRA DE

FUNDOS IMOBILIÁRIOS

> As três formas de investimento em produtos imobiliários

> Os riscos de se investir em imóveis

> Os fundos de investimento imobiliário (FIIs)

> IFIX e o ticker dos FIIs

> Tipos de fundos imobiliários

> Vantagens dos fundos imobiliários

> Desvantagens fundos imobiliários

> Como faço para adquirir FIIs?

> Conclusão

INTRODUÇÃO

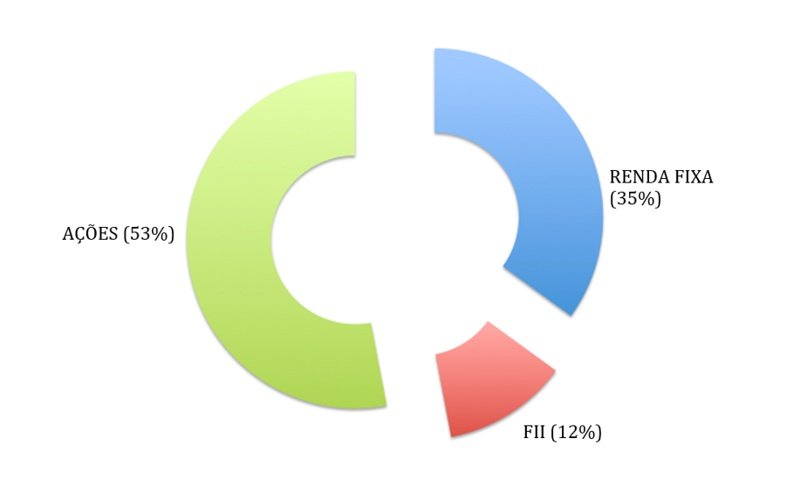

Tal como o investimento em ações, os produtos imobiliários são ativos de renda variável que devem fazer parte de uma carteira de investimentos. Por isso, após calcularem o percentual do patrimônio a ser alocado em renda variável (usando a regra dos 100), vocês deverão utilizar uma parte do montante alocado em renda variável para adquirir produtos imobiliários. É aconselhável investir entre 10-15% da carteira nesse tipo de produto (ver figura).

A principal característica do investimento em produtos imobiliários é a segurança e a possibilidade de alta rentabilidade. No entanto, esta modalidade de investimento costuma ter baixa liquidez. Por isso a parcela do patrimônio a ser alocada para investimentos em produtos imobiliários não deve estar comprometida com gastos de curto e médio prazos.

Veremos, a seguir, cada uma das formas de investimento em produtos imobiliários e daremos maior ênfase aos FIIs pela sua praticidade.

AS TRÊS FORMAS DE INVESTIMENTO EM PRODUTOS IMOBILIÁRIOS

ALUGUEL DE IMÓVEIS

Uma das formas mais tradicionais e adotada por muitas pessoas no Brasil é a compra de imóveis para alugar. O aluguel proporciona renda mensal constante. Esta, se bem trabalhada, pode gerar fluxo de caixa para ser usado na compra de mais unidades ou mesmo para outros fins. No entanto, o aluguel envolve inúmeros pormenores que devem ser bem conhecidos e trabalhados.

Primeiramente, é preciso encontrar um bom imóvel para comprar e, posteriormente, colocá-lo para alugar. Para ajudar nesta busca, pode-se usar a rede de contatos, inclusive os corretores e amigos, ou então pode-se fazer a busca ativa de ofertas. Deve-se manter contato frequente com os corretores e com as imobiliárias e deixar claro o tipo de imóvel de interesse (residencial, salas comerciais etc) para que o corretor lembre quando aparecer um imóvel do tipo.

Outro dado importante a saber é o quanto é possível conseguir de aluguel pelo imóvel, uma vez que a intenção é comprar para alugar. Em geral, considera-se o valor do aluguel representando entre 0,5 a 0,8% do valor do imóvel. Portanto, se o valor do imóvel é de R$ 100.000, o aluguel estará entre R$ 500 e R$800. Além disso, deve-se levar em conta as despesas após a compra, como os custos com acabamento e com a reforma do imóvel. Portanto, o preço a ser pago deverá ser menor que o valor estimado para que se faça um bom negócio.

Com relação à reforma após a compra, a melhor alternativa é fazer uma reforma nos itens essenciais e deixar que o inquilino faça o resto de próprio gosto. O ideal é gastar o mínimo possível, pois isto reduz a necessidade de capital para este investimento e aumenta o retorno. O valor do aluguel costuma ser ajustado pelo IGPM anualmente, mas é possível pedir uma “corretiva” a partir do terceiro ano de acordo com a flutuação do mercado.

É preciso ter muito cuidado com a escolha do inquilino para que não haja aborrecimentos. Muitos investidores preferem usar os serviços de uma imobiliária no momento de alugar o imóvel, mas isto tem um custo. Portanto, cabe a cada um decidir por fazer a locação sem a intermediação de uma imobiliária e, portanto, sem o custo, ou com a intermediação, arcando com o custo.

Tal como ocorre com o investimento em ações, é aconselhável reinvestir o dinheiro recebido do aluguel na compra de outros imóveis, os quais também devem ser alugados para gerar renda extra. Com isso o número de imóveis alugados irá aumentar gradativamente sob efeito dos juros compostos.

Para concluir, comprar um bom imóvel a um bom preço, gastar pouco com ele e alugá-lo para um bom inquilino, a um preço satisfatório, são medidas que permitem gastar menos e, assim, obter retornos maiores com o aluguel.

COMPRA E VENDA DE IMÓVEIS

A segunda forma de investir em imóveis é lucrar com a compra e venda. Para isso, é preciso comprar barato e vender com ganho. Assim, o resultado será positivo (preço da venda menos o preço da compra). O saldo positivo permitirá um aumento de capital que, se for reinvestido, possibilitará que o capital se multiplique de forma exponencial por meio dos juros compostos.

OS RISCOS DE SE INVESTIR EM IMÓVEIS

Ao contrário do que muitos de vocês possam pensar, investir em imóveis não é tão seguro quanto possa parecer, e não é um investimento isento de risco. Vejamos alguns envolvidos.

- Não é certo que um imóvel comprado terá valorização. Isto irá depender de uma série de fatores sobre os quais vocês não têm nenhum controle. Dentre eles, destacam-se a situação econômica global e regional, os projetos de infraestrutura para a região, bem como os investimentos da iniciativa privada previstos para a região.

- O preço dos imóveis não está imune às crises. Tanto crises setoriais quanto crises sistêmias podem afetar o preço dos imóveis. Basta lembrar da crise americana ocorrida em 2008 e como ela afetou o preço dos imóveis no mundo, e também da atual crise econômica brasileira que está produzindo queda de cerca de 30% no preço dos imóveis.

- Nem todo imóvel constitui-se num bom investimento. Se a região onde o imóvel está sendo construído já está totalmente desenvolvida, com muitas construções ao redor e sem mais nenhum potencial de crescimento, os imóveis tendem a valorizar menos do que imóveis em regiões que ainda estão se desenvolvendo.

- O futuro é incerto. Comprar imóveis em cidades menores ou nos arredores de grandes cidades, objetivando lucrar baseado no potencial de desenvolvimento da região, pode não ser um bom investimento, uma vez que a promessa poderá não ser cumprida ou mesmo poderá demorar a ser cumprida. Com isso, o ganho poderá demorar a chegar – ou mesmo pode não chegar.

- A liquidez costuma ser baixa. A liquidez (facilidade de converter o imóvel em caixa, isto é, em dinheiro disponível para uso) tem que ser levada em conta. Como os imóveis têm baixa liquidez, caso precisem vendê-lo com urgência, haverá dificuldade ou o preço terá que ser baixo para vender rápido.

- Fracionamento. Além do problema da liquidez, existe o problema do fracionamento. Imaginem que vocês estão precisando de um valor equivalente a um terço do valor do imóvel. Bom, vocês não poderão vender um terço do imóvel para conseguir apenas o valor desejado. Ou vocês vendem o imóvel completo ou não vendem. Veremos adiante que está uma das grandes vantagens dos fundos imobiliários.

- O imóvel pode ficar vazio. No caso de imóvel alugado, caso o inquilino precise deixar o imóvel, o proprietário poderá ter que arcar com os custos de manutenção e com os impostos. Até que o imóvel seja alugado novamente, o proprietário terá que arcar com as despesas.

Para minimizar estes riscos, é preciso tomar alguns cuidados com relação à escolha do imóvel.

Em primeiro lugar, vocês precisam estar atentos à localização. Imóveis localizados próximos a viadutos, favelas, rios poluídos, locais com muito barulho ou em regiões com poucas ou nenhuma árvore podem dar retorno baixo ou mesmo prejuízo. Quanto melhor a qualidade de vida na região, maior será a valorização do imóvel.

Em segundo lugar, antes de comprar um imóvel, informem-se sobre as perspectivas de crescimento e os projetos governamentais para a região. Regiões com perspectivas de receber melhorias costumam ter maior valorização.

Por último, embora seja de grande valia contar com a ajuda de um corretor para ajudar na tomada de decisões, é preciso tomar cuidado com quem o está orientando, porque nem sempre o interesse deste profissional estará alinhado com os seus interesses.

FUNDOS DE INVESTIMENTO IMOBILIÁRIOS (FIIS)

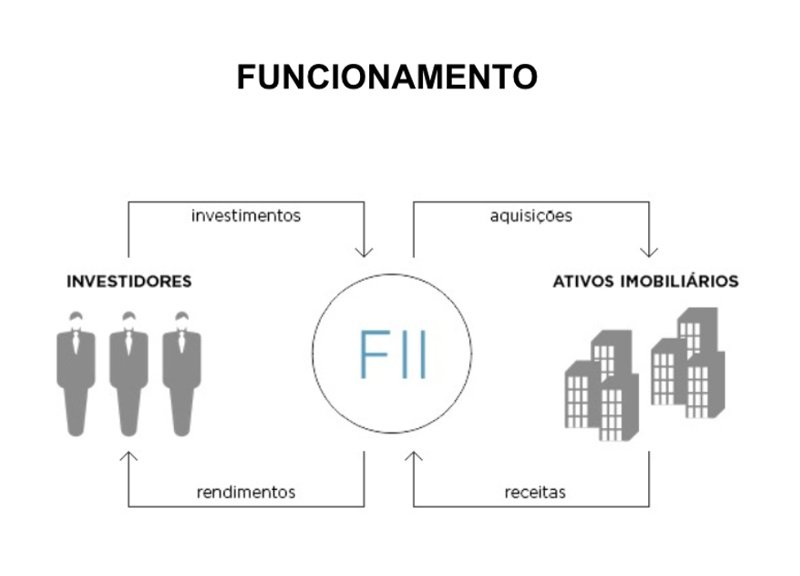

A terceira forma de investir em produtos imobiliários é por meio de FIIs. Isto pode ser feito usando-se menos recursos do que seria necessário para investir na compra, venda ou no aluguel de imóveis. Além disso, ao adquirir cotas de FIIs, vocês passarão a receber regularmente parte do rendimento do fundo (proporcionalmente ao número de cotas que possuírem) e também poderão lucrar com a valorização delas ao longo do tempo.

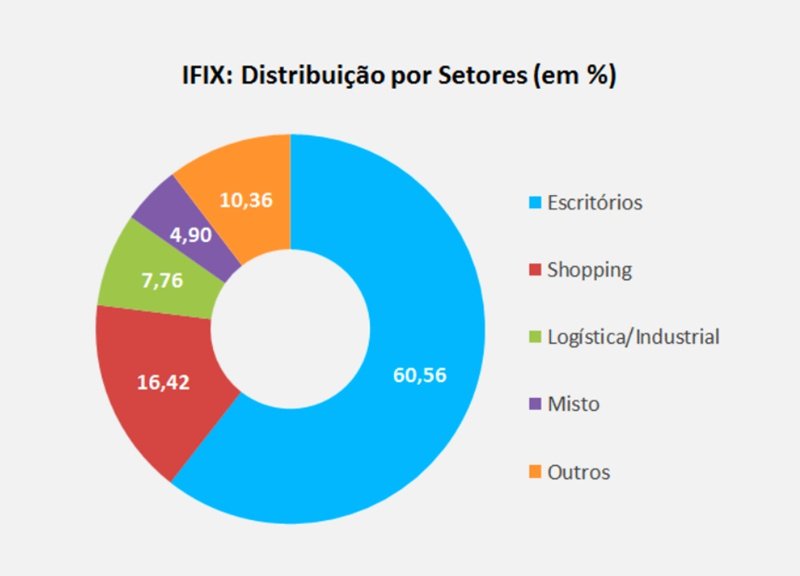

Os FIIs têm as vantagens de permitir a compra e a venda de cotas em quantidades variáveis, o que possibilita se desfazer de parte das cotas em caso de necessidade – ou seja, permite o fracionamento do investimento. Além disso, estes fundos costumam diversificar os recursos em vários tipos de imóveis, tais como propriedades comerciais, hotéis, shopping centers, imóveis universitários, hospitais, dentre outros (ver figura). Para diversificar da forma tradicional, usando imóveis físicos, seria necessário dispor de muito dinheiro. Portanto, os FIIs permitem acesso a imóveis de várias naturezas com poucos recursos.

Os FIIs são fundos (assim como existem os fundos de renda fixa, fundos cambiais, fundos DI, fundos multimercado e outros) cujo objetivo é o investimento em imóveis físicos, em papéis com lastro imobiliário (LCI, CRI, dentre outros) ou, até mesmo, em outros fundos imobiliários. O valor do FII é dividido em cotas que são negociadas no mercado de maneira simples e fácil (ver figura).

Ao comprar cotas de um FII, é possível lucrar de duas formas. A primeira é através da valorização das cotas ao longo do tempo. A segunda é através do recebimento dos rendimentos mensais (yield mensal). Todo FII deve repassar 95% do seu lucro mensal aos cotistas na forma de rendimentos mensais (uma espécie de dividendo, semelhante aos dividendos das ações) e este rendimento é isento de IR.

Assim, quanto mais cotas vocês possuírem, mais rendimentos receberão. O raciocínio aqui é muito semelhante ao investimento em ações. Vocês devem acumular um número crescente de cotas de FIIs ao longo do tempo para aumentarem o rendimento mensal e também ganharem com a valorização. Além disso, os FIIs são tivos que servem de lastro para várias operações no mercado financeiro, ajudando a melhorar o relacionamento de vocês com a corretora, na obtenção de descontos e também ampliando os ganhos da carteira.

Os FIIs surgem com uma IPO (Initial Public Offer – oferta pública inicial) ao mercado, em que reúnem recursos financeiros de diversos investidores. Com o total adquirido, o fundo divide o valor em cotas, que representam pequenas partes do valor total do fundo. Cada um dos investidores iniciais recebe um número de cotas correspondente ao valor investido. Esse é o chamado mercado primário, em que o investidor adquire as cotas diretamente do fundo.

Depois que o fundo reuniu recursos suficientes, o gestor do fundo realiza as compras e investimentos combinados no prospecto de lançamento do fundo. A partir daí, aqueles que desejam investir em FIIs também podem comprar essas cotas de outros investidores no mercado secundário, de maneira simples e fácil pelo home broker.

Quando o fundo recebe o valor mensal dos inquilinos, 95% do lucro são repassados aos cotistas na forma de yield mensal. Esse valor total é dividido pelo número de cotas e cada cota tem o direito de receber determinado valor em rendimentos. Quanto maior o número de cotas, maior o rendimento.

- Imóvel. Veremos neste texto as principais diferenças entre imóveis físicos e fundos imobiliários.

- Renda fixa. É importante salientar que, apesar de gerarem fluxo de caixa mensal, os FIIs são renda variável e suas cotas oscilam de acordo com o mercado.

- Ação. O comportamento de mercado dos FIIs é semelhante ao das ações, mas o investimento é em ativos imobiliários e produtos relacionados, não em empresas, e os rendimentos são gerados de maneira diferente ao rendimento no mercado de ações.

IFIX E O TICKER DOS FIIS

Tal como o IBov (Índice Bovespa), o índice que mostra o comportamento médio de todos os FIIs negociados na bolsa é o IFIX. Atualmente, no mercado brasileiro, existem mais de 90 FIIs sendo negociados no IFIX com excelente liquidez. Este número tende a aumentar com o tempo e com a popularização crescente deste tidpo de investimento no Brasil.

Para negociar FIIs via home broker, usa-se o ticker tal como se faz com ações e opções. O ticker é formado pelas quatro letras designativas do nomo do fundo, seguidas do número 11. Quando aplicável, coloca-se a letra B após o número 11 para designar que o fundo é negociado no mercado de balcão organizado da B3.

- Fundo Imobiliário das Agências da Caixa Econômica Federal.

- Fundo Imobiliário da Kinea Renda Imobiliária.

- FCFL11B . Fundo Imobiliário da Campus Faria.

A liquidação dos FIIs ocorre em D 3. Os FIIs são negociados apenas no mercado à vista e o valor mínimo é de uma cota.

TIPOS DE FUNDOS IMOBILIÁRIOS

Existem vários tipos de fundos imobiliários – por exemplo, fundos que fazem aquisição de escritórios, agências bancárias, faculdades, hospitais e outros tipos de imóveis. Vale a pena avaliar o tipo de fundo antes de comprar; afinal, um fundo que possui um prédio de escritórios pode sofrer mais com vacância do que um fundo que alugue para uma agência bancária (que normalmente tem contratos de aluguéis de 20 ou 30 anos). Por outro lado, os aluguéis de agências costumam ser menores, em termos de R$/m2, do que um prédio de escritórios.

Segue a lista dos tipos de fundos existentes no mercado. Essa lista pode aumentar com o tempo, mas aqui temos os principais tipos.

- Fundos que investem em lajes corporativas.

- Fundos que investem em Hospitais

- Fundos que investem em Instituições Educacionais

- Fundos que investem em Agencias Bancárias

- Fundo que investem em letras de credito imobiliários (CRI, LCI)

- Fundos de Fundos Imobiliários

- Fundos que investem em Hotéis

- Fundos que investem em Shoppings

VANTAGENS DOS FUNDOS IMOBILIÁRIOS

VALOR MÍNIMO DE INVESTIMENTO

Os FIIs são mais acessíveis ao pequeno investidor, porque o valor mínimo é o equivalente a uma cota de fundo, que pode variar de R$ 1,00 até cerca de R$ 4.300,00. Por exemplo, uma cota do fundo FLMA11 custa cerca de R$ 1,76. Com R$ 300.000,00, seria possível comprar 170.454 cotas. Por outro lado, o investimento em imóvel físico requer uma quantia infinitamente superior. Com R$ 300.000,00, é possível comprar um único imóvel de qualidade (e olhe lá).

RENDIMENTO DO ALUGUEL

Por se tratar de imóveis comerciais locados para empresas (e, normalmente, de padrão muito superior ao residencial), o valor do aluguel é mais alto do que um imóvel residencial. Os rendimentos podem variar de 0,6% a pouco mais de 1,0% ao mês. Um exemplo é o XPCM11, que está sendo negociado com o valor da cota próximo de R$ 78,00 e paga R$ 0,79 por cota ao mês, dando um rendimento pouco superior a 1,0%. Com os R$ 300.000,00, seria possível comprar 3.846 cotas, que gerariam um rendimento mensal de R$ 3.038,34. No imóvel físico, os aluguéis podem variar de 0,5% a 0,8% ao mês, sendo que 6% desse rendimento é repassado à imobiliária (caso o investidor opte por usar os serviços dela). Um imóvel no valor de R$ 300.000,00 geraria uma renda bruta mensal de R$ 1.500,00 – 2.400,0 no melhor caso, da qual seria pago o valor de R$ 108,00 para a imobiliária, resultando em R$ 1.392,00 – 2.292,0. Além disso, o aluguel tem o desconto do imposto de renda na alíquota de até 27,5% dependendo do valor.

TAXAÇÃO DO IMPOSTO DE RENDA

Os rendimentos mensais dos FIIs são isentos de imposto de renda, mas as vendas das cotas com lucro são taxadas em 20%. Os aluguéis mensais dos imóveis físicos são taxados de 7,5% a 27,5%, dependendo do valor do aluguel. Como valores de aluguel de até R$ 1.787,77 são isentos, o resultado de R$ 1.392,00 já seria o líquido mas, mesmo assim, muito inferior ao valor de R$ 3.038,34 gerado pelo XPCM11. As vendas de imóveis com lucro são taxadas em 15%.

BUROCRACIA

Os FIIs são negociados na B3, via home broker. Basta abrir conta em uma corretora de investimentos e realizar as compras e vendas sem sair de casa. O imóvel físico envolve várias burocracias, como corretor de imóveis, encontrar interessados, apresentar o imóvel, escrituras, certidões, etc.

LIQUIDEZ

Como as negociações dos FIIs são feitas pelo home broker, fica muito fácil encontrar compradores e vendedores pelo livro de ofertas, além dos valores serem muito mais acessíveis. Por exemplo, o BRCR11 tem sido o fundo imobiliário mais negociado (mais líquido), movimentando milhões de reais todos os dias. Ele também é o maior FII da bolsa, com um patrimônio superior a 3 bilhões de reais.

Para o imóvel físico, é necessário divulgar em canais eficientes e/ou ter um bom corretor para encontrar compradores e vendedores rapidamente. Além disso, os valores altos dificultam uma rápida decisão de compra ou venda.

DIVERSIFICAÇÃO

É possível comprar cotas de vários fundos diferentes que, por sua vez, investem em vários imóveis diferentes. Com isso, é possível ter investimentos em centenas de imóveis com poucos milhares de reais. Isso reduz o risco de sobreoferta em certas regiões e eventuais reformas não causam grande impacto no rendimento. O fundo KNRI11 possui 16 imóveis, sendo 9 de escritórios comerciais e 7 galpões de logística, enquanto o MAXR11B possui 8 lojas grandes (Carrefour, Lojas Americanas, Bom Preço). Dividindo o valor investido nesses dois fundos, já estaria diversificando em 24 imóveis diferentes. Pelo outro lado da moeda, é necessário um valor muito alto para comprar um único imóvel e isso acaba mantendo o valor todo “preso” em um único ativo.

FRACIONAMENTO

Como o investimento de FIIs é feito com base em número de cotas, caso vocês necessitem com urgência de, digamos, R$ 60.000, seria possível vender apenas 20% das cotas (20% de R$ 300.000investidos recuperaria os R$ 60.000 necessários). Por esse motivo, vocês podem escolher exatamente quantas cotas e de quais fundos desejam vender, podendo vender apenas cotas que estejam com lucro ou, no mínimo, as que estejam com menor prejuízo.

O BCFF11B tem sido negociado por cerca de R$ 65,00, ou seja, com R$ 300 mil daria para comprar 4.615 cotas e, caso precisasse dos R$ 60.000, seria possível vender apenas 924 cotas e manter as 3.691 restantes, que continuariam gerando rendimentos.

Por outro lado, caso vocês precisem de 20% do valor aplicado em um imóvel físico, não é possível vender apenas uma parte do imóvel. Teriam de vendê-lo inteiro e, depois, dificilmente encontraria um imóvel de mesma qualidade por 80% do valor. Além disso, também é possível que tenham que vender o imóvel por um valor muito menor do que ele realmente vale, por causa da necessidade imediata do dinheiro.

QUALIDADE DOS IMÓVEIS

Como os fundos reúnem recursos de muitos investidores, conseguem juntar quantias suficientes para comprar imóveis de primeiríssima qualidade, o que não seria possível para uma única pessoa. Quando vocês teriam dinheiro para comprar um shopping ou um hospital, por exemplo? Com os fundos imobiliários, vocês podem comprar shoppings de alta qualidade, como PQDP11 a R$ 1.260,00, e hospitais com grandes receitas, como o NSLU11B, da Rede D’Or, por R$ 180,00.

Com R$ 300.000, é mais interessante comprar partes de shoppings, hospitais, escritórios, agências bancárias, universidades, hotéis, etc. ou ter um único imóvel de baixo a médio padrão?

DIVERSIFICAÇÃO DE LOCATÁRIOS

Com vários imóveis ou várias salas de um mesmo imóvel, é possível alugar para diversos inquilinos diferentes. Isso ajuda a diminuir o risco global de vacância e inadimplência. Apesar de ser um único imóvel, o EDGA11B é um prédio de escritórios e shopping com lojas no centro do Rio de Janeiro, com mais de 10 inquilinos. Com apenas um imóvel físico, vocês geralmente têm apenas um inquilino (ou uma única família). Caso esse inquilino decida sair do imóvel ou não consiga pagar o aluguel, o rendimento mensal vai a zero.

QUALIDADE DOS LOCATÁRIOS

Como os FIIs investem em imóveis comerciais, estes imóveis são, em sua maioria, locados para empresas (muitas de grande porte), como Banco do Brasil, Lojas Americanas, Ambev, Brasil Foods, entre outras. Isso diminui muito o risco de inadimplência, pois se trata de grandes empresas, com patrimônios enormes. O BBPO11 e o AGCX11 são considerados fundos muito seguros por serem investimentos em agências bancárias locadas, respectivamente, para Banco do Brasil e Caixa Econômica Federal.

Quando se tem apenas um imóvel, ele acaba sendo alugado para o Fulano ou o Beltrano. O risco de um deles não conseguir pagar o aluguel e ter de abandonar o imóvel é muito maior do que o dessas grandes empresas.

GESTÃO DO IMÓVEL

Os FIIs são administrados por profissionais da área, que, teoricamente, conhecem o mercado e têm o tempo disponível para estudar e avaliar a economia. A gestão ativa da CSHG nos fundos HGRE11, HGLG11 e HGBS11 é considerada a melhor gestão dentro do ramo dos FIIs, sempre entregando excelente valor e transparência ao cotista. O proprietário comum de um imóvel dificilmente tem conhecimento e tempo suficientes para cuidar do dia a dia do imóvel.

RISCO

Os fundos têm risco de vacância, inadimplência, desvalorização, catástrofes naturais, desaquecimento econômico, entre outros. No entanto, esses riscos podem ser mitigados por meio da diversificação. O FIIP11B é interessante por ter diversificação em 7 imóveis de diferentes segmentos (galpões logísticos e lojas varejistas), regiões (estados de São Paulo, Rio de Janeiro, Minas Gerais, Paraná e Bahia) e inquilinos (Ambev, Telhanorte, Magazine Luiza, etc.).

Os imóveis físicos possuem os mesmos riscos dos FIIs, mas, para conseguir diversificar, exigem um patrimônio muito maior.

AUMENTO DE CAPITAL

Por serem negociados em bolsa, os FIIs estão sujeitos à oscilação de mercado e, muitas vezes, podem ser comprados a valores muito inferiores ao que realmente valem, podendo gerar lucros muito superiores no futuro. O PRSV11 tem valor patrimonial de R$ 1.045,15 por cota, mas está sendo negociado a cerca de R$ 550,00, um desconto de 47,38%!

O valor percebido de um imóvel físico é muito maior, podendo até ser negociados acima do valor real.

MANUTENÇÃO DO IMÓVEL

No caso dos FIIs, gastos com obras de expansão ou reparos ficam por conta do inquilino e/ou da administração do fundo. No imóvel físico, os gastos com manutenção ficam por conta do inquilino e/ou sua própria conta.

CUSTOS PARA COMPRA E VENDA

Para os FIIs, a corretora de valores cobra uma taxa de corretagem (para compra e venda), geralmente fixa, que é diferente dependendo da corretora (pode ser isenta ou até cerca de R$ 20,00). Também há o custo dos emolumentos e da taxa de liquidação cobrados pela Bovespa, com as taxas de 0,005% e 0,0275% sobre o valor da transação. Suponham que vocês decidiram investir R$ 300.000 em 10 fundos diferentes. Considerando taxa de corretagem de R$ 20, vocês gastariam R$ 200 em corretagem (10 operações de compra), R$ 15 em emolumentos e R$ 82,50 em taxa de liquidação. Isso tudo somaria um gasto de R$ 297,50.

A imobiliária geralmente cobra do vendedor cerca de 6% do valor bruto de venda do imóvel. Isso equivale a R$ 18.000,00 (dezoito mil reais!).

DESPESAS

Nos FIIs, as despesas de um imóvel vago ficam por conta do caixa do fundo. O cotista paga uma taxa de administração ao fundo, que varia de acordo com o regulamento de cada um (geralmente, cerca de 0,5% a 4% ao ano sobre o valor do patrimônio). Também há a taxa de custódia, cobrada pela corretora, para guardar as cotas (normalmente, de R$ 5 a R$ 20 por mês). Como no rendimento repassado ao cotista já está descontada a taxa de administração do fundo, isso não impacta tanto o resultado. Se considerarmos a taxa de custódia mais alta, o investidor gastaria R$ 20 por mês.

As despesas de um imóvel vago ficam por conta do proprietário (condomínio, luz, água, etc.). Assumindo valores (bem) baixos para cada um desses gastos (ou isenção de condomínio), vocês gastariam pelo menos R$ 200 por mês.

DESVANTAGENS DOS FUNDOS IMOBILIÁRIOS

PROPRIEDADE

Ao comprar FIIs, vocês serão donos de cotas de fundos (apenas papéis) que investem em imóveis, enquanto que ao comprar o imóvel físico vocês serão donos do próprio imóvel.

UTILIDADE

As cotas dos FIIs compradas não têm nenhuma utilidade real. Em último caso, se o imóvel físico não gerar lucro com aluguel ou venda, o proprietário pode optar por usá-lo para moradia própria.

CAPACIDADE DE DECISÃO LIMITADA

As decisões são todas tomadas pelo fundo, sendo algumas mais impactantes realizadas com votações em assembléias, nas quais os cotistas podem participar.

O proprietário de um imóvel pode decidir fazer o que quiser com seu imóvel.

OSCILAÇÃO DO PATRIMÔNIO

Pelo home broker, vocês verão o patrimônio oscilar a todo instante durante o pregão. Por esse motivo, vocês devem estar preparados para aceitar perdas “virtuais”.

No caso do imóvel físico, mesmo que seu imóvel esteja em desvalorização, vocês não sentirão essa queda, pois não há “vizinhos” anunciando vendas por valores baixos a todo instante.

COMO FAÇO PARA ADQUIRIR FIIS?

O primeiro passo é abrir a conta em uma corretora. Partindo do princípio que vocês já estão investindo em ações, poderão usar a mesma corretora para adquirir FIIs. O processo de escolha da corretora é o mesmo usado no investimento em ações. Depois disso, estudem com atenção os fundos para selecionar os que melhor atendem suas necessidades. Há sites muito bons, como o próprio site da B3 (www.bovespa.com.br), que divulga os relatórios e informes de cada fundo e o site www.fii.com.br – ambos são excelentes referências.

Apesar de não haver uma regra, é aconselhável ter entre 15 a 20% do patrimônio destinado a investimentos alocados em FIIs. Por isso, comecem investindo gradativamente e em quantidades pequenas até se familiarizarem. Uma boa dica é usar uma parte dos aportes regulares ou mesmo do ganho com dividendos e com o mercado de opções para adquriir cotas de FIIs. Também deve-se reinvestir os ganhos com FIIs na compra de mais FIIs e, com isso, aumentar ainda mais a carteira.

CONCLUINDO…

Os FIIs são ativos de renda variável que devem ser comparados com o investimento em imóveis físicos. O acúmulo de FIIs na carteira de investimentos produz ganho mensal isento de IR. O rendimento mensal dos fundos pode ser crescente e durar para a vida toda, mesmo que seu valor investido oscile durante todo esse tempo.

Devido às suas vantagens, os fundos imobiliários devem fazer parte da carteira de investimentos para que ela se torne mais eficiente.

Ótimos investimentos a todos.